Kom over denne Minervini-posten og syntes den var interessant i kontekst av det Evilfreud sa om at vi kanskje står ovenfor en reprising av FANG-aksjene.

Zucky har hatt bere uker på jobb.

https://www.cnbc.com/2018/11/20/facebooks-ad-platform-goes-down.html

Spørs om politikerene ikke svarer med strengere lovverk snart.

Det pleier jo generelt å være positivt for markedsledere fordi ingen andre har råd til å følge regelverket.

Skal sies det ikke bare er FB som er arrogante her, Google har også unnlatt å møte til endel høringer og det tror jeg straffer seg for begge i lengden.

Britene er på krigstien.

Nytt brudd.

Kan nok være en eller to som kan ha godt av å lese litt om underliggende drift, og ikke løpe rundt blind i all støyen som foregår.

Dette er syke greier!

2018 var et horribelt år fra et PR ståsted, men underliggende drift går så det griner og selskapets inntjeningsevne virker å være undervurdert. I aksjer er det av og til en frakobling mellom nyheter, kursutvikling og inntjening, noe 2018 er et ekstremt godt eksempel på i FB. Jeg er egentlig ikke veldig opptatt av det kortsiktige sentimentet, men det vil potensielt snu med resultat som Q3 og Q4, som var veldig gode jevnt over.

(tall i mrd)

2017 Earnings: $15,934

2017 Revenue: $40,653

Operating Margin: 50 %

2018 Earnings: $22,112

2018 Revenue: $55,838

Operating Margin: 45 %

Q4 2017:

Revenue: $16,914

EPS: $1.44

Earnings:$ 4,268

Operating Margin: 57 %

Q4 2018:

Revenue: $12,972

EPS: $2.38

Earnings: $6,882

Operating Margin: 46 %

Edit:

Daily active users were up 9% Y/Y in December, to 1.52B on average. Monthly active users were also up 9%, to 2.32B.

Revenues rose 30% to $16.9B; mobile advertising revenue made up 93% of ad revenue, up from the prior year’s 89%.

Net income jumped 61% to $6.88B. Income from operations rose just 6%, to $7.82B, and operating margin fell to 46% from 57%.

But a sharp drop (66%) in provision for income taxes made a big difference. The company’s effective tax rate dropped to 14% from 43% the year prior.

Daily active users were up 9% Y/Y in December, to 1.52B on average. Monthly active users were also up 9%, to 2.32B.

The company says it also estimates 2.7B people use the company’s service “family” each month (Facebook, Instagram, WhatsApp or Facebook Messenger), with at least 2B using at least one of the family every day on average.

Capex was $4.37B for the quarter; liquidity was $41.11B at quarter’s end

Jeg vil først utrette en takk til deg, for å ha utfordret min hypotese. Jeg har måttet faktasjekke påstander uten at jeg har klart å finne hull i egen hypotese. Dette har vært særdeles nyttig for å lære kjenne FB som selskap enda bedre. Jeg har nå kommet til et punkt der jeg kjenner selskapets finansielle situasjon og inntjeningsevne særdeles godt. Jeg har brukt høsten, og spesielt Q3-Q4 til å kjøpe jevnt og trutt, fordi jeg har stolt og stoler på egen analyse. Senest i går, så får man se om det var et godt tidspunkt, en vet aldri hvor bunnene er.

Dette er for meg en langsiktig investering som jeg har bygget til å bli min desidert største enkelt investering. Jeg kunne brukt muligheten til å tatt en annen “tone” på grunn av at du beskylder meg for å lyve. Det får bare være dine ord. Det jeg skal servere i dette innlegget er matematiske hel-sannheter som er udiskuterbare.

“In the short run, the market is a voting machine but in the long run, it is a weighing machine.”

Jeg har gjennom mange av mine innlegg vært klar på at jeg ikke kan spå aksjekurser på kort tidshorisont, men jeg har pratet og luftet ideer om underliggende drift, inntjeningsevne og om prisingen på selskapene jeg prater om. I det lange løp er det inntjening som driver selskapenes verdsettelse på børs, ikke nyheter eller sentiment. Det er kun i det korte bildet. Fasit er at du har bommet med de aller fleste av dine utsagn, som vi skal ta for oss. Du har ikke bommet på kursutviklingen.

The irony…

Det er altså ikke til å misforstå at du mener at FB skulle tjene mindre penger, og ikke er et vekst case. Det fremkommer ikke om du prater om topplinje eller bunnlinje, men det er mindre viktig. Vi kan ta med begge deler.

Revenue Q4 2017: $12,779

Revenue Q4 2018: $16,640

YoY Growth 30%

Net Income 2017: $ 4,268

Net Income 2018: $ 6,882

YoY Growth: 61% - Den enorme veksten er også drevet av skattelette, men om man ser på salgsveksten på 30% så lyver ikke tallene.

EPS Q3 2017: $1.59

EPS Q4 2017: $2.21

EPS Q1 2018: $1.69

EPS Q2 2018: $1.74

EPS Q3 2018: $1.76

EPS Q4 2018: $2.38

Revenue Q1 2017: $8,032

Revenue Q2 2017: $9,321

Revenue Q3 2017: $10,328

Revenue Q4 2017: $12,972

Revenue Q1 2018: $11,966

Revenue Q2 2018: $13,231

Revenue Q3 2018 $13,727

Revenue Q4 2018: $16,914

Ja, aksjemarkedet og finans er ikke intuitivt og rett fram. Det er komplekst og ekstremt vanskelig. Det er en stor blunder om man tror dette gamet er lett. Om man er i aksjemarkedet og tror det er lett, da bør man holde seg unna. Noe et case som FB, som er et av de mindre komplekse casene å regne på beviser ved at selv det er komplekst.

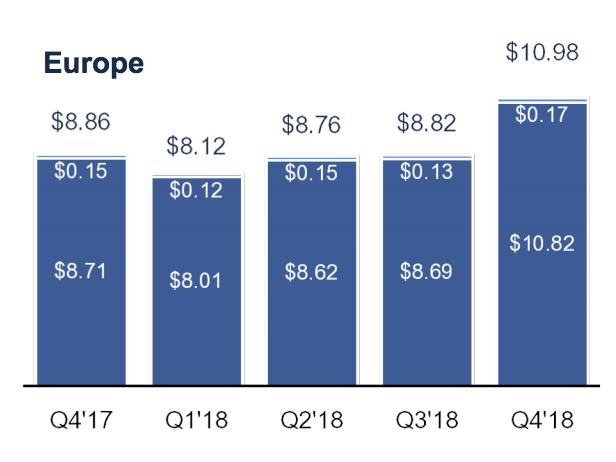

Jeg har vært mer optimistisk enn konsensus med tanke på hvordan GDPR har spilt inn på den europeiske brukermassen, men på dette forumet er det helt umulig å bevege seg utenfor konsensus sin mening. Dette har vist seg å være helt feil, for FB har levert veldig mye bedre i Europa enn de fleste kunne se for seg. Det er nesten ikke til å forstå.

La oss se på snitt inntjening per bruker. Europa som skulle være et av de stedene man ikke kunne vokse. I Europa der @Evilfreud mente det ikke skulle være mulig å tjene penger, økte altså omsetningen med mer enn 20% Q4 2017 -> Q4 2018.

Vil det være nærliggende å anta at du har hatt flaks som har hatt rett med kursutviklingen?

Helt klart, man må være såpass ærlig. De fleste utsagnene som kan måles kvantitativt/kvalitativ har vært direkte feil… I tillegg har også finansmarkedet som helhet fått hard medfart som er en utenforliggende faktor.

Det fristet å ta en annen “tone”, men håper du faktisk selv lærte litt av dette @Evilfreud og uttaler deg mindre bombastisk ved neste korsvei og er mer forsiktig før du beskylder andre med debattanter for løgn.

Om du faktisk erkjenner at du har bommet med flere av dine påstander, så står det respekt av det.

Bon Voyage!

Forventninger og verdsettelse 2019:

EPS: $8.0 - $8.10 (Kommer til å bomme) - Gitt samme antall aksjer. Det pågår et tilbakekjøp av aksjer, hvor de i desember vedtok å kjøpe tilbake aksjer for $9 mrd, tilbakekjøp vil kunne bidra til å øke EPS. Jeg venter ikke at inntjeningen kommer til å vokse med mer enn ca 10% fra 2018-2019, men jeg venter at selskapet vil vokse inntjeningen med 20% de neste 5 årene, annualisert. Tilbakekjøp av aksjer er forøvrig en glimrende måte å allokere kapital på gitt at man mener aksjen er billig.

Antall ansatte vil øke i 2019, og legge press på lønnsomheten (operating margin) til estimert 37-41% som ble guidet i Q3. Q4 er det beste kvartalet, hvor operating margin var på 47%. Det kan være “sandbagging” hvor selskapet guider svakere med vilje. De har gjort dette ved 2-3 anledninger tidligere, for så levere vesentlig bedre enn ventet senere. FB brukte i 2018 $10,2 mrd på forskning og utvikling, hvor mye de allokerer på AI er jeg usikker på, men selskapet har uttalt at dette sterkt prioritert. Dette vil senere vil kunne redusere head-count og å øke lønnsomheten.

Jeg tror ikke 2019 er året hvor FB vil øke reklameinntektene i Messenger, What’s App, eller AR og VR. Jeg tror AR/VR vil komme med full styrke i 2020-2021. Jeg tror 2019 er året hvor Instagram og E-Commerce kommer mye nærmere hverandre, og Instagram Shopping blir tilgjengelig i App Store som en stand-alone app. Jeg tror også inntjening på Instagram plattformen vil øke markant. FB slipper ikke tall på Instagram’s performance, men jeg tror Instagram kunne blitt verdsatt til $200 mrd om det ble spunnet ut og notert. IG er sannsynligvis blant de mest verdifulle merkevarene i dag. Spin-off virker usannsynlig, ettersom FB jobber med å integrere chatten på tvers av WA, IG og Messenger som knytter hele økosystemet sterkere sammen. Det spekuleres i at myndigheten vil prøve å splitte opp “big-tech”. Jeg skal ikke spå noe om det, men de som vet hvordan det gikk når Standard Oil med monopolet sitt ble splittet opp, har lite å frykte. Tvert i mot kan det være med å synliggjøre verdier.

Revenue: $71 - $73.5 mrd

Det er nesten “bænkers” at topplinjen vil øke markant i 2019, gitt at det ikke kommer noen økonomisk tilbakegang.

FB økte i løpet av 2018 antall annonsører fra 6 til 7 millioner bedrifter, selv på et år som var krevende. Det forteller en historie om at bedrifter søker seg til den plattformene hvor de får best avkastning på investert kapital, uavhengig av deres “rykte”.

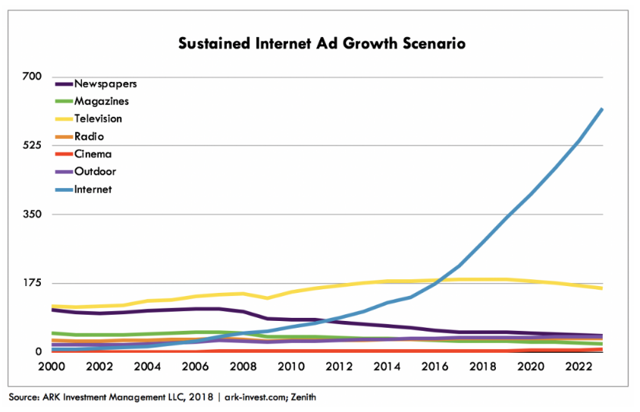

Den store driveren innenfor reklamebransjen er at seere på lineær tv er fallende, og bedrifter vil finne nye plattformer å reklamere på. FB/IG er P.T. sammen med Google de store vinnerne. Facebook er det billigste stedet å reklamere, men det vil også begynne å bli “krig” om plassene i feeden gitt at det er begrenset med tilbud. En bør spesielt merke seg når f. eks bilindustrien begynner å reklamere på FB/ IG. Dette er selskaper med de største markedsføringsbudsjettene, og de vil kunne presse opp prisene. Det er begrenset med plass i feeden/stories.

Verdsettelse:

| EPS TTM: | 7,57 |

|---|---|

| Projected Growth Rate : | 20,00 |

| Corporate Bond Yield : | 4 |

| Intristic Value per Share: | 224,83 |

| Value = EPS x (7 + 1 G) x 4.4 / Y | |

| Price: | 165 |

| Relative Graham Value: | 1,36 (Oppside: 36%) |

| EPS TTM: | 7,57 |

|---|---|

| Projected Growth Rate: | 20,00 |

| Corporate Bond Yield: | 4 |

| Intristic Value per Share: | 224,83 |

| Value = EPS x (7 + 1 G) x 4.4 / Y | |

| Price: | 150 |

| Relative Graham Value: | 1,50* Ex Cash (Oppside: 50%) |

G= Growth Rate

Y = Bond Yield.

Anbefaler forøvrig å leke med formelen, det gir en god indikasjon på hvorfor renter (diskonteringsrate) er viktig for verdsettelse av aksjer.

Bond Yields Referanse: FRED

P/E TTM: 168/7,57 = 22

P/E TTM Ex-Cash: 150/7,57 = 19

Eks-Cash: Dette er relevant, fordi selskapet har strengt tatt ikke behov for $41 mrd på balansen, det kunne for alle praktiske formål operert med $0 i arbeidskapital.

DCF 2019E:

Dette er ganske vanskelig, og består av antagelser. Den ene er at Facebook har tatt de største capex kostnadene i 2018. Dette kommer frem om vi ser på fri kontant strøm (Cashflow from operating activities - capital expenditures). Om 2019 blir et mer normalt år, så vil FB generere ca $19-21 mrd i fri kontantstrøm.

2018 FCF: 15,35 mrd Capex: 13,92

2017: FCF: $17,48 mrd Capex 6,73

Vil forøvrig presisere at det ikke er noen fasit på verdsettelse, det er mer en kunst enn noe som helst annet… Jeg benytter gjerne DCF eller Graham’s modeller, men et selskap med sterk merkevare skal og bør prises med premium. FB er et case med relativt lav risiko i mine øyne, det er ikke et sted du kan forvente å få 25% avkastning årlig, men 12-14% de neste fem årene til relativt lav risiko, sammenliknet med aksjemarkedet som helhet. Plattformen har en ekstremt stickyness og balansen er den mest sexy på hele Wall Street, bortsett fra Google & Berkshire. FB hadde 31.12.2018 $41 mrd i likviditet ($10 i cash, $31 i marketable securities - korte rentepapirer). Ingen rentebærende gjeld.

Facebook har en haug av utfordringer de må få orden på, særlig dette med politisk støy, tillit og sikkerhet. Det er ingen grunn til å tro at de ikke kan få orden på dette, men tillit kommer ikke til å være på plass før det er gått noen år. Både sikkerhet og politisk påvirkning er det ingen grunn til å tro at de ikke kan klare å få på plass… De vil sannsynligvis få noen one-off bøter, som skal være diskontert inn i dagens aksjekurs.

GDPR: Utfordringen er tydeligvis løst, som FB tradisjonelt gjør med vanskelige oppgaver. GDPR slik jeg ser det har blitt en mulighet for selskapet til å etablere et enda sterkere “moat” rundt sin forretningsmodell.

Edit: Jeg er klar over at innlegget ikke er veldig godt strukturert, jeg hadde egentlig ikke planer om å publisere det. Jeg bruker å skrive ned egne analyser på selskaper som jeg ofte lagrer lokalt.

Ganske alvorlig nederlag for FB i tyskland. Spørs om dette ikke blir EU praksis på sikt.

Nå er dette resultatet av en 3år lang undersøkelse, så ting går ikke fort. Men det er ganske tydelig hvilken vei det går.

Det som er helt tydelig i denne tråden er at ting ikke er tydelig.

Det var “tydelig” at FB skulle tjene mindre penger i Europa, men de økte inntjeningen med 20% i året GDPR ble innført.