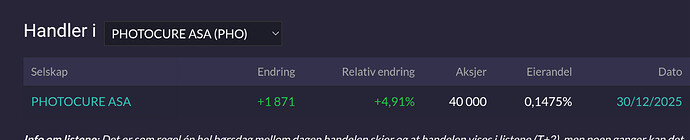

Han har jo vært storeier tidligere. Var de 38k gammel restbeholdning?

Edit*

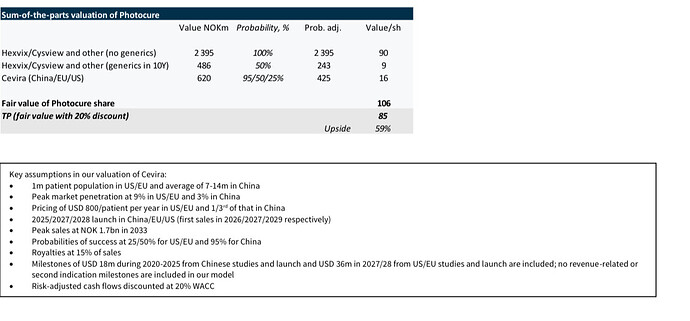

Norne kursmål 85 kr og kjøpsanbefaling etter Q3.

Spennende å se kursmål dersom Cevira blir godkjent

Mange gode investorer i PHO

Flere får nok en jobb med å gjøre endringer av vurderte verdier i PHO dersom aksjonærer er så heldig at regulatoriske myndigheter sier Yes til Cevira.

Norne - 85.-

DNB. - 76.-

ABG. - 68.-

Ingen 50-lapper altså

Norne vil revidere kursmål grunnet LoA settes til 100% for Kina. Mulig de oppjusterer EU/USA også. Nåværende TP er bl.a. basert på: Cevira (China/EU/US) - Value 620 NOKm - Probability 95/50/25%

DnB vil komme til å revidere analysene sine:

-We have included no value from the Cevira project, out-licensed to Asieris since 2019

-While we do not include future potential milestone payments in our estimates (to avoid speculating on the degree of likelihood), we continue to find it possible that Photocure could benefit from milestone payments from Asieris, representing upside potential.

ABG: ?

ABG hadde priset den inn til 14 kr vel? Så totalt at kursmål på 68 var inkl. Cevira. Tipper det er en bitter ANALytiker som hadde gitt noen dårlige råd til sine kunder.

Hva mener de med value 620?

Er det for samtlige ( China EU og US?)

Dette gir isåfall verdi på kr 23.- pr aksje.

ABG sine kr 14.- pr aksje baserte seg vel kun på Cevira i China?

Fair enough, men EU og US er fortsatt et stykke frem i tid.

Nåværende kursmål prises også med 95% sannsynlighet for suksess i China.

Ja, EU og spesielt USA er et stykke frem i tid. Med litt hell er man nærmere i EU, men Asieris har til gode å oppdatere markedet om status der. En partneravtale vil uansett være en positiv trigger.

95% Probability of Success i Kina, men enhetsprisen de bruker er gi-bort-pris. Når Asieris omsider oppdaterer markedet rundt dette kan det ha en positiv effekt.

Mulig, men er vel ikke så rart analytikerne klør seg litt i hodet over forventningene til små sparerne. Når de priset hele pakken til ish 650 mill inkl royalty og milepæler ( fordelt over flere år)

Selveste @RakiRebSnem forventer jo mange X på kurs ved godkjenning 🫰🏼

Peaks sale på 1,7 mrd NOK er vel noe også Kinamann ville sett på som en flopp i deres øyne.

Men det er uansett mer en hva jeg la til grunn i det fiktive regenstykket mitt, royaltien de opererer med er også høyere.

Men det ville vært nok til å alene gi høyere inntekter per kvartal en hva Medistim har per dags dato…

Som per dags dato er verdsatt til 4,7 mrd.

Kursmål er egentlig bortkastet å se på i mine øyne.

Hvis kursen passerer opprinnelig satt mål, kommer dem bare med nytt kursmål. Dem henger også etter. Det kan man ofte se på topper og når ting snur. Dem vil oppjustere/nedjustere kontinuerlig.

Markedet styrer kursen, ikke analysehusene.

En annen ting er at mangen liker å sette en pris på historikk og hva som har skjedd. Men man kjøper ikke en akjse for hva som skjedde “i går”. Man kjøper for hva som skjer " i morgen".

Les og prøv å forstå forutsetningene i boksen til Haltopen. Prisen pr enhet i Kina er nevnt. 20% diskonteringsrente har stor betydning for dagens verdi av inntekter som kan komme noen år frem i tid, og spesielt da EU 2027 og og US 2029. Videre har Norne også en 20% rabatt på den konservativt vurderte samlede fair value.

Handelsbanken er vel en 4. analytiker som følger Php. Mener de hadde NPV 35 for Cevira i en oppdatering i oktober 2024? Og kursmål 120 på 3- års sikt. Mulig noen har noe nyere fra Handelsbanken?

Stemmer det, uten disse var kjernevirksomheten priset til 2.4 milliarder.

Skulle vel gjerne sett et par kvartal til med ok resultater før man aksepterer slikt?

Narrowed revenue guidance – Q3 review

Q3 product revenues were NOK134.1m, representing 14% currency-neutral growth Y/Y,

driven by Europe (11%) and North America (19%). The 2025 revenue guidance for product

revenue growth is now 8–10% (previously 7–11%). We make minor adjustments to our

2025–27e sales and EBIT margin and lower our target price to NOK76 (80); we reiterate

BUY.

Q3 report. Product revenues were up by c12% Y/Y to NOK134.1m (NOK120.1m in Q3 2024).

The overall sales growth reflects higher unit volumes and an increase in average selling prices

across North America and Europe. These positive drivers were partially offset by adverse FX

movements (14% growth Y/Y excluding FX effects). Sales were split between Europe

(NOK79.3m; Q3 2024: NOK71.1m) and North America (NOK54.8m; Q3 2024: NOK49.0m). In

North America, growth (excluding FX) was 19% Y/Y, driven by rigid kit sales growth of 20% Y/Y.

Total unit sales increased 14% Y/Y. The number of accounts (at least one order in the past 12

months) rose by 23% Y/Y to 373. In Europe, growth (excluding FX) was 11% Y/Y, and total unit

sales increased 4% Y/Y. Total operating expenses (including business development expenses)

were up by NOK5.6m Y/Y to NOK112.9m. EBITDA was NOK10.2m (Q3 2024: NOK5.0m).

Photocure remains on a solid financial footing, in our view: cash and cash equivalents were

NOK247.8m at end-Q3.

Narrowed 2025 revenue guidance. PhotoCure guides for product revenue growth of 8–10%

on a constant currency basis (previously 7–11%) and an EBITDA improvement. It expects

continued operating leverage flow-through in its core commercial business and significant

potential growth in milestones this year. It previously said the potential milestone payment from

Asieris (pending Cevira approval in China) could come at the start of 2026, still representing

upside potential to our base case.

Changes in this report

Key figures (NOK) 2022 2023

Tror du kursen skal ned fra dette nivået?

I 2026, ja.

Dersom de leverer 8-10 % salgsvekst, og klarer å holde stram kostnadskontroll, vil bunnlinjen komme sterkt i 2026-27, og da kan det være for sent å vente 2-4 kvartaler.

De har nær 250 mNOK i cash og er i praksis gjeldfrie. Om noen år går royalty til Ipsen ned, og etter hvert går det helt ut. Det vil bli rundt 30mNOK mer i året som havner på bunnlinja.