“Hong Kong’s high-flying residential property market is showing signs of serious strain, with home prices seen falling by double digits over the next 12 months as a mix of domestic and international factors slam the sector.”

““Hong Kong’s property market is having its worst combination of fundamentals in 15 years with rising interest rates, a slowing economy and a depreciating Rmb,” CLSA analyst Nicole Wong said in a report, using an abbreviation for the renminbi, or mainland Chinese currency.”

“Wong said that the local HIBOR — or Hong Kong Interbank Offered Rate — is approaching two percent after staying under one percent for most of the past nine years.

A double-digit slide in the local stock market this year and a nine percent fall in the Chinese yuan rounded out the trifecta of negative factors, according to the report.

A weaker Chinese yuan against the U.S. dollar makes Hong Kong property less attractive to mainland Chinese buyers. The Hong Kong dollar is pegged to the U.S. currency in a narrow band.”

“Investment bank Nomura in a report earlier this month said that banks have started raising mortgage interest rates and noted that during the past two rounds of such increases since 2008 property prices dropped by five percent and 13 percent, respectively.”

“In a bid to impede the rise in housing prices, the Hong Kong government in late June announced the implementation of a tax on new apartments that remain vacant in a bid to end speculation and increase supply.

The move is pending legislative approval but appears to already be having a psychological effect, as have concerns about the U.S.-China trade war.”

Prisene her går altså stadig mer opp selv om aksjemarkedet er ned fra 33 154 til 27 790 akkurat nå.

Ikke Hong Kong, men Kina relatert selskap som muligens er tidenes boble.

Det amerikanske boligmarkedet har noen steder begynt å snu, men fortsatt er det mange med positiv vekst. Men noe laver enn før.

Det er altså rom for mye mer negative nyheter om fallet skal tilta. Som sagt så ser det for meg ut som at verden over skal det nå gå ned omtrent samtidig, nesten uavhengig av hverandre. Vi har rett og slett toppet ut mange steder. I Norge og Sverige f.eks har det jo toppet ut selv før rentehevingene omtrent.

Men nå som renten stiger, likviditeten strammes inn og markeder begynner gå nedover så vil boligmarkedet også bli dratt med nedover. Når det skjer når vi er på en topp så går det raskt ettersom så mange har kjøpt nær topp og mange har investert i stedet for å “bo”.

Skjer dette så kollapser verdensøkonomien. Dollaren er alt for sterk nå for en så høy oljepris.

Bensin og dieselprisen er verden over skyhøy, selv med mye lavere oljepris. Går den videre opp vil land som er avhengige av oljeimport og mye transport fullstendig krakke.

Det er som en skjult skatt på befolkningen som ødelegger forbruk og spareevnen, alle kostnader går nesten opp dersom oljen gjør det. Alt skal transporteres, og mye lages ved hjelp av energi eller produkter lagd fra olje.

Eiendommene til Thon har vist steget mindre enn tidligere. Det er endel av retailtrenden + næringseiendommer generelt tenker jeg.

Men et tegn på at økonomien slakker av.

Ikke gode tider i vente for norsk økonomi.

Her er spådommene fremover.

"- Jeg tror på nullvekst i høst, et velfungerende marked hvor folk får kjøpt og solgt til «greie priser», sier Øren. "

"- Jeg venter ikke en prisstigning nå, kanskje heller en liten dupp - og uendret for Oslo sin del. Det skyldes at vi ser en «normal syklus», med mange boliger til salgs, hvilket gir mer å velge i og mindre press, sier Meier.

Meier tror ikke en liten rentejustering vil påvirke markedet.

- De må nok mer enn en 0,5-endring til. Markedet er så sunt som det ikke har vært på lenge, med veldig god balanse mellom tilbud og etterspørsel, med godt utbud og mange kjøpere, avslutter hun. "

“- Jeg forventer et slakt andre halvår for boligprisene, begrunnet med renteøkning og at det er mange nye boliger på markedet, sier sjeføkonom Harald Magnus Andreassen i Sparebank 1 Markets til Nettavisen.”

- Det er også en økning i antall bruktboliger, tilføyer han.

Andreassen sier det også er en risiko for at det skjer noe mer.

- Hva sikter du til?

- Risikoen for at det skjer noe mer er stor når prisnivået er veldig høyt. Jeg har tatt feil før, men tror på en marginal økning sesongjustert, som innebærer negative priser, sier sjeføkonomen til Nettavisen. "

“– Vi venter fortsatt en moderat utvikling i boligprisene utover høsten. Vi går inn i andre halvår med mange boliger som skal selges, og dette i kombinasjon med forventning om økt styringsrente, redusert befolkningsvekst og fremdeles god aktivitet i nyboligmarkedet vil bidra til en god balanse mellom tilbud og etterspørsel i boligmarkedet, sa administrerende direktør Christian Vammervold Dreyer i Eiendom Norge 3. august.”

Personlig tror jeg på nedgang, det skjer nesten automatisk som følge av sesongen. Men det justeres og glattes bort, spesielt med de nye målemetodene som ble satt inn i 2017. Man må nesten derfor sjekke prisene selv for å faktisk fange opp nedgangen.

Men jeg tror det blir negativt selv sesong justert.

De underdriver effekten av det høye tilbudet og utsiktene til høyere renter. Nordmenn har normalt flytende renter og bør derfor regne med å få den 1+ prosenten i økte renter.

Men som sagt tror jeg den største nedgangen først kommer når det amerikanske aksjemarkedet snur og angsten begynner ta grep. Deretter panikk når det virkelig tar av i Kina og flere andre steder.

Europeiske banker vil slite, spesielt i Italia. Det vil derfor kjennes helt hit.

Man kan se på det som et “tilbud” eller man kan se på det som et varselstegn at bankene i Europa er påvei nedover, mer enn markedet ellers.

Jeg tenker som @Hakon at slike tegn er viktige ta hensyn til.

De som er på bakken vil selvsagt plukke opp slike tegn tidlig når det plustelig kanselleres og utsettes planer. Tror du det skjer akkurat nå?

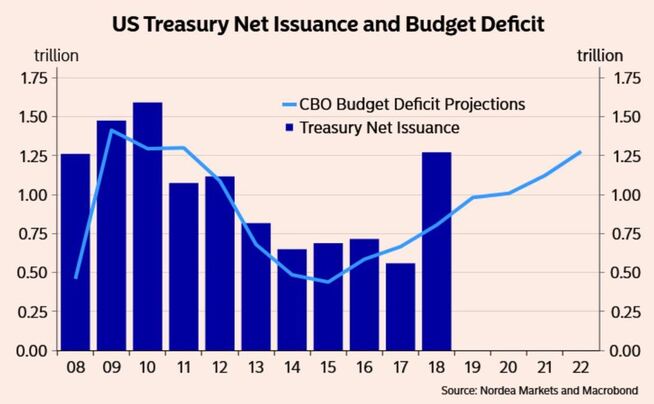

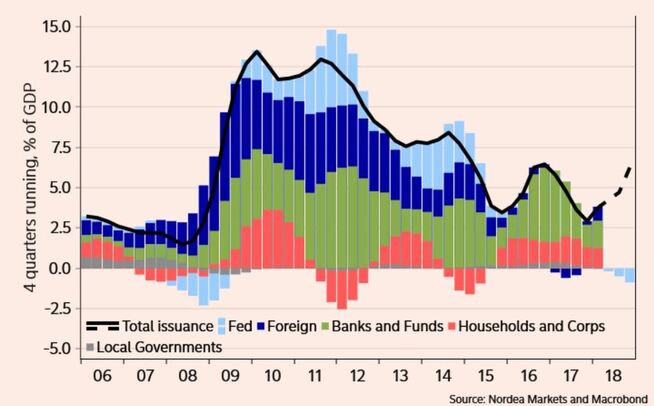

Men som du sier så har det offentlige i Norge en enorm kapasitet til å trå til med hjelp og det er derfor mulig for oss å bounce tilbake kjapt. Men langsiktig er ikke det så positivt at staten bruker masse penger på slikt. Men heldigvis har vi i det minste cash/fond reserver i stedet for et berg av gjeld. Men tenk hvordan det blir når oljefondet går ned på grunn av aksjer og eiendom raser i verdi, samtidig som dollaren ikke kan styrke seg så mye som den gjorde under finanskrisen som reddet oss midlertidig. Årene etter finanskrisen som kommer vil dollaren svekkes utrolig mye på grunn av den enorme mengden penger QE4 må innebære, samtidig som de allerede har utsikter til utrolige underskudd i “gode tider”.

Dermed vil kanskje oljefondet få en solid smell, om de ikke klarer presse ned kronens verdi. Dermed vil det være vanskeligere å bruke oljefondet til å hjelpe til. Vi er allerede nær 3% grensen, går oljefondet ned har vi ikke rom til å øke forbruket.

Haha vi planla 2,9, ender opp med kanskje 2,7.

Dvs ikke langt opp til 3,0.

Men det forundrer meg ikke om vi dropper reglen sider det er unntaktstilstander.

“I tillegg til vekslende konjunkturer har økte politiske ambisjoner rokket ved fireprosentregelen. 2010-budsjettet, som ble vedtatt etter en valgkamp med kostbare valgløfter, baserte seg på 45 milliarder kroner mer i oljepenger enn handlingsregelen på fire prosent tilsa. To år senere ble imidlertid budsjettet gjort opp med bruk av bare 3,2 prosent av realavkastningen.” Så det er mulig at vi kjører på med mer. Spesielt siden vi kan forsvare bruk av mer enn 3 prosent på at det nettopp er satt ned.

“Etter finanskrisen høsten 2008 tapte fondet vel 23 prosent i 2008 (633 milliarder kroner). I 2009, da aksjemarkedene hentet seg inn etter finanskrisen, var avkastningen 25,6 prosent.”

Det er ikke sikkert at aksjemarkedene henter seg inn like mye som sist. Spesielt de firmaene som nå har utrolig høy P/E.

Vi har rett og slett ikke muligheten til å stimulere i like stor grad. Men dersom det driter i resten av økonomien og kun ønsker redde aksjemarkedet, så går det.

Skal ikke se bort i fra at amerikanerne er villige til å gjøre hva som helst. Japan har vist veien der! Der bruker de offentlige penger, økt gjeld, på å kjøpe ETFer! Helt latterlig spør du meg, men så er det bare realiteten og jeg tenker å tjene penger på dette.

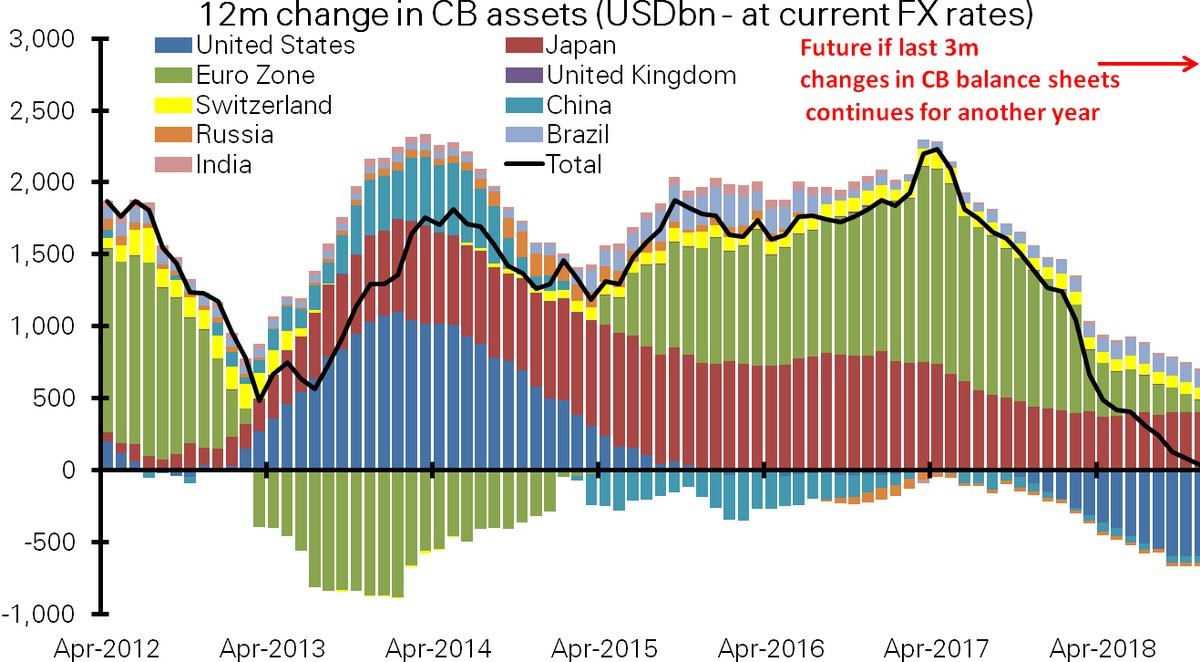

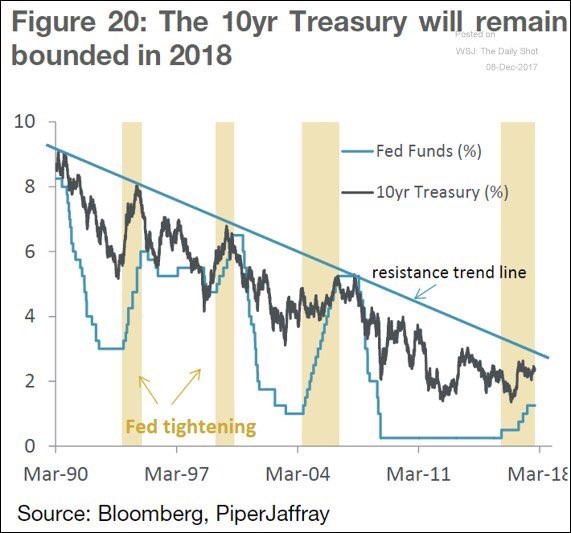

Igjen anbefaler jeg på det sterkeste å overvåke hva sentralbankene gjør, de vil vise veien som vil bli lønnsom

“Today, China’s economy is slowing, and shopping has slowed with it. The stock market is slumping. China’s currency has lost some of its value. The trade war with President Trump has left many Chinese feeling pessimistic.”

"A Chinese consumption downgrade could be felt around the world. Chinese spenders have been a key driver of their country’s economic growth in recent years. China, in turn, has played a major role in global growth. Chinese consumers help global companies like Apple, General Motors, Volkswagen and many others. A consumption downgrade could also embolden Mr. Trump in his trade fight with China, as he gambles that Beijing can’t take much more economic damage.

On paper, the Chinese economy looks strong. Look closer, and the cracks begin to show. Retail sales this year have grown at their slowest pace in more than a decade. Wages in the private sector are growing at their slowest pace since the global financial crisis. The stock market has fallen by one-fifth."

"Like many Chinese men, Mr. Wang believes he needs an apartment in order to find a wife. But he is under so much pressure with his mortgage and debt, and with supporting his aging parents in the countryside, that he has had to postpone his plan for marriage. His prospects weren’t good anyway: To save money, he has stopped dating.

“I work long hours every day,” he said. “It makes me feel occupied.”

So the consumption downgrade is in. Even as China’s stock market has sputtered, shares in companies that make affordable staples like erguotou, a cheap hard liquor, and pickled vegetables have bucked the trend."

Mange eksempler i den artiklen, desverre lite reel statistikk. Men den illustrerer jo problemet! Så mye av pengene går til boliglån/husleie pgr boligboblen at de ikke har råd til shopping eller å få barn. Det går hardt utover økonomien. Spesielt når prisene nå risikerer å gå ned!

Kina slakker av. Hvem vet hva dn reele BNP veksten er.

“A construction worker in Chengdu, China. The country’s Finance Ministry is helping deeply indebted local governments borrow far more money this fall so they can restart stalled infrastructure projects.”

“Chinese officials are pushing banks to lend more and allowing indebted local governments to spend money on big projects again. They have moved to shore up the value of the country’s currency. They have also helped out the stock market, say financial analysts, as the government works to avert a stock market collapse like the one three years ago that shook the world.”

Den støtten har ikke fungert særlig ettersom aksjene allerede er ned 20% prosent!

Hhaha  kjører på med ulønnsomme prosjekter! Gjør boligpris kollapsen større

kjører på med ulønnsomme prosjekter! Gjør boligpris kollapsen større

"China is playing a difficult game. It must deal with its weakening economy without worsening its onerous debt problems. At the same time, it has to shore up the situation at home if it hopes to continue to retaliate against President Trump’s trade war broadsides.

So far, the trade war has had only a minor impact on China’s vast, $12 trillion economy. But the trade war complicates China’s deeper problems with its onerous debt levels. China has worked to wean its economy off its dependence on borrowing, but the resulting slowdown in growth has undercut that effort, leading Beijing to relent somewhat from that effort. Should the trade war take a greater toll, China could direct its banks to expand lending further."

Tariffene har så vidt begynt, vent på 200 mrd $ som kommer om ikke lenge…

“China’s softening economy has led some within the Trump Administration to believe Beijing is vulnerable, which could lead the White House to escalate the trade war even further. Larry Kudlow, the director of President Trump’s National Economic Council, pointed out during a Cabinet meeting last week that China’s own official statistics for business investment, retail sales and industrial production have shown weakness in recent months.”

Jeg tror også USA tenker å sparke Kina mens de ligger nede og tror de har overtaket. De vil ikke bære “snille”.

“China’s most recent quarterly economic figures suggest growth is continuing at a steady pace. But economists generally dismiss those official numbers, which are much smoother and more predictable than the economic figures posted by the United States and other major countries.”

Jepp, totalt manipulert. Hvordan vi aksepterer å handle med noen som har en “fake” økonomi skjønner jeg ikke. Blir nok mer orden og transparens etter at USA/EU /resten av verden forsøker å knekke Kina.

"Other indicators suggest a mild softening. Some consumers appear to be holding back. Infrastructure spending, which encompasses up to one-sixth of the Chinese economy, slowed sharply through the first seven months of this year.

The city of Harbin, a provincial capital in northeastern China, ran out of money last month to pay pensioners, and had to rearrange its finances to pay them later. Corporate bond defaults have increased this year, although they are still low by international standards. The country’s banks acknowledged last month a fairly sharp uptick in nonperforming loans, although that was partly driven by tighter auditing standards"

Skumle greier! Det er også kun begynnelsen, vi vet langt fra alt og de blir derfor behandlet “godt” av utenlandske kreditorer/myndigheter

“China has also moved forcefully to reassure common investors. Its banking regulator has begun encouraging the country’s four big asset management companies to aid highly speculative peer-to-peer lending schemes that have been collapsing in recent months, though the details of that help remain unclear. And the government has deferred plans for a more stringent crackdown on various kinds of informal lending, or shadow banking, including off-balance sheet lending by banks.”

Haha utsetter å slå ned på shadowbanking… Ja kick the can!

Hjelper også P2P låneselskaper som har fullstendig kræsjet siste tiden, det blir ikke billig.

Utenlandske investorer vil straffe Kina når de oppdager at de har blitt om til et slags Hellas…eller nå Tyrkia

Kina forsøker å balansere å stramme inn/redusere gjeld, med å holde i gang økonomien og stimulere andre steder. Den balansegangen tror jeg blir vanskelig nå som de også er under angrep og en syklisk nedgang.

Var ekstremt aktiv og fikk med meg alt som skjedde på den tiden. Var en spennendes tid.

Var ekstremt aktiv og fikk med meg alt som skjedde på den tiden. Var en spennendes tid.