Den siste tid spekulasjoner angående dekningen til SB1 som er ventet nå i Q1, samt investorpresentasjonen som kom i forbindelse med kvartalspresentasjonen i desember og innlegget til Aaleby i november, har motivert meg til å lage en DCF analyse av selskapet. Særlig diskusjonen rundt prissetting av inhalasjonsløsningen og kroniske sår har interessert meg, nettopp fordi potensiale her er så enormt. Dette innlegget ble lengre enn planlagt, om man ikke gidder å lese hele er et sammendrag med sentrale tall vedlagt nederst. Det meste av informasjonen som presenteres her er også kjent for mange her inne. For eventuelle nye aksjonærer og andre som ikke har lest Aaleby sin gjennomgang av selskapet fra november, anbefales det på varmeste å lese gjennom dette. Det er en grundig, men lettfattelig gjennomgang av teknologien til selskapet.

Disclaimer: Undertegnede er aksjonær i selskapet, og var en del av saueflokken med altfor høye forventninger til salg våren 2020. Var en liten periode ute av selskapet etter å ha følt hausingen til Almås av den økte produksjonskapasiteten og ikke sto i stil med det annonserte salget, og hadde på et tidspunkt litt liten tillitt til ledelsen, før jeg gikk inn igjen i høst etter en liten pause. Selskapets kommunikasjon har bedret seg, selv om børsmeldingen rundt samarbeidet med håndballjentene var temmelig komisk. Dette er ikke ment som noen kjøpsanbefaling, men en belysning av potensial for de ulike produktene. Jeg setter stor pris på innspill rundt input som er benyttet i analysen.

Grunnlaget for analysen er i hovedsak de to investorpresentasjonene fra henholdsvis i fjor og i år.

2019 presentasjonen: https://soft-ox.com/wp-content/uploads/2020/09/SoftOx_investor_presentation_Final11-12-2019.pdf

2020 presentasjonen er kan enkelt lastes ned fra nettsiden.

Generelle input

På slide 39 fra 2020 presentasjonen estimerer selskapet et gross margin target på 80%, og EBITDA target på 35%. For enkelthets skyld er dette gjort for alle salgsår for samtlige produkter, med unntak av desinfeksjonsproduktene. Der er dette satt fra 2023. Særlig EBIDTA er interessant her, og Almås var visstnok inne på dette i Q4 webcasten, men får ikke åpnet lenken. Om oppmerksomme aksjonærer har oppfattet noe konkret om når slike marginer kan forventes, si gjerne ifra. Ellers er det fristende å spørre om dette på neste webcast. På bakgrunn av denne EBITDA marginen, er EBIT margin satt til 30%.

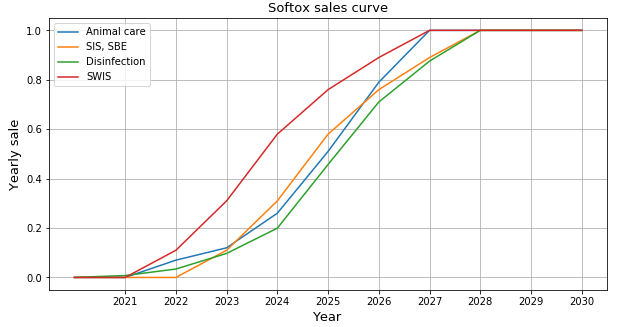

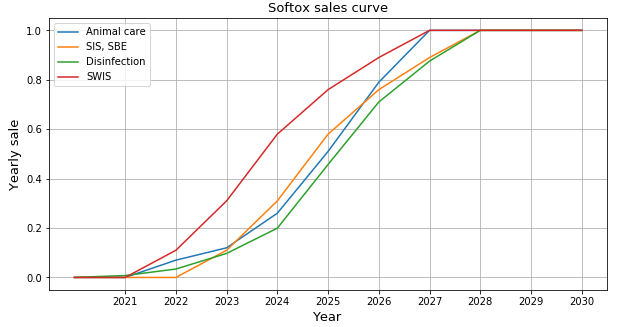

Salgskurve

Guidingen til selskapet er en fin retningslinje der de har estimert en salgskurve, men dette gjelder kun produktene for desinfeksjon og dyrehelse. I analysen er det derfor tatt utgangspunkt i en studie fra Robey and David, 2016, som har brukt data fra 61 medisinske produkter til å estimere en kurve for prosentvist salg fra første år på markedet til peak sale. De fant at medianproduktet hadde en salgskurve lignende en S-kurve på vei mot peak sales. Et lite sammendrag fra artikkelen er presentert her: Why Pharma Undervalues Novel R&D — Pharmagellan LLC

Dette er tallene fra artikkelen, og de er brukt for SWIS, SBE og SIS.

| År 1 |

År 2 |

År 3 |

År 4 |

År 5 |

År 6 |

| 11% |

31% |

58% |

76% |

89% |

100% |

Desinfeksjon

Det eneste av selskapets produkter som er i markedet, hånddesinfeksjon og overflate desinfeksjon. Det har vært skuffende salgstall foreløpig, og selskapet har uttalt at de ikke når målet om 10 millioner i omsetning i 2020. Det meste av salget kom i Q2, og i Q3 ble det solgt for kun 0.3 millioner. Siden det kun gjenstår et kvartal av året er det ikke diskontert inn noen inntekter fra 2020, men med en kontantbeholdning på 25mNOK ved slutten av Q3, og en cashburn omtrent lik som i Q3, pluss 50 mNOK fra emisjonen, er det antatt at cashposisjon ved utgangen av 2020 er 62mNOk. Det er merkelig stille fra selskapet om salg fra overflate desinfeksjon, så det er antatt at dette er slått sammen med hånddesinfeksjon i regnskapet.

Fra begge presentasjonene fastholder selskapet en målsetning om å bli cashpositive i 2021, som hadde vært topp, til tross for at studiene innen dyrehelse er utsatt. Denne analysen gir et negativt driftsresultat på 8mNOk for 2021, og positivt driftsresultat i 2022. En forenkling er at alle utgifter tilknyttet Softox er tillagt dette produktområdet for 2021 og til dels 2022, som gjør kursmålet for dette produktet er par kr/aksje lavere.

Kurven som er vist fra 2019 presentasjonen slide 19 er brukt som utgangspunkt, slik at omsetningen blir følgende:

I analysen er 2025 estimatet til Softox satt som peak sale, og antatt å bli nådd i 2027 istedenfor. Siden produktområdet er i markedet er det ikke risikojustert.

Kursmål: 82,36 NOK/aksje

Dyrehelse

Dette området er omtrent ikke nevnt i 2020 presentasjonen, men det er godt dekket 2019 presentasjonen, og denne for mange kjente artikkelen fra Finansavisen der Almås viser en voldsom optimisme i kjent stil: SoftOx går inn i 6 milliarders marked innen dyrehelse | Finansavisen

Som overskriften antyder, estimerer selskapet her å gå inn i et marked på 6 milliarder NOK. Et noe utdatert estimat fra selskapet er gitt på slide 20 i 2019 presentasjonen. Her har selskapet et pågående fase 2 studie, altså trengs det ikke kjøres noe ytterligere fase 3 studie. LOA er hentet på bakgrunn av denne siden, og den brukes også for de tre neste produktområdene: https://www.bio.org/sites/default/files/legacy/bioorg/docs/Clinical%20Development%20Success%20Rates%202006-2015%20-%20BIO,%20Biomedtracker,%20Amplion%202016.pdf

Figur 2b på side 7 oppgir at LOA for infeksjonssykdommer i fase 2 for 27.5%, og 64.5% for fase 3. Siden dette er et avsluttende fase 2 studie er LOA derfor satt til 65%, det samme som for fase 3. Dette gjelder riktignok for kliniske produkter, fant ikke noe for dyreprodukter. Det er antatt i analysen at produktet kommer i markedet i 2022 med et salg på 25.5 mNOK, som er estimatet i 2019 presentasjonen for 2021. De fleste forventer nok likevel produktet kommer i markedet i løpet av 2H 2021. Peak sale i 2027 er satt til 365.5mNOK, som er selskapets estimat for 2025, altså en noe mer konservativ utvikling. Dette er tilsvarer en peak penetration på 6.1%.

Kursmål: 18.37 NOK/aksje

Sårskyll – Softox Wound Irrigation Solotion (SWIS)

Et globalt marked estimert til 1.6 mrd dollar i 2018, og estimert å vokse til 2.15 mrd dollar i 2027. I denne analysen er 1.6 mrd dollar benyttet som totalt marked. Se ellers side 31 i 2020 presentasjonen, og kilde nummer 1 på samme side. Innenfor dette området har selskapet et pågående klinisk fase 2 studie, SWIS-02. Heller ikke her skal selskapet gjennom et fase 3 studie, og LOA er satt 0.65. Innrulleringen av pasienter startet i november 2020, og i Q4 presentasjonen skrev sleskapet av fire pasienter var innrullert.

Peak penetration er det vanskeligste å finne et fornuftig estimat for. Siden markedet her, og spesielt for de to neste produktene er så stort, blir tallene fort userise når et kursmål skal estimeres for disse produktene. Peak penetration for SWIS og de to neste produktene er satt til 3%. Det er ingen konkret modell som er brukt for å komme frem til dette, men satt for å ha en relativt forsiktig tilnærming. Her er salgskurven som er beskrevet i introduksjonen benyttet. Salg i 2022: 44 mNOK. Peak sale i 2027: 408 mNOK.

Kursmål: 24.71 mNOK

Infeksjonsfjerner – Softox Biofilm Eradicator(SBE)

Enormt marked som er estimert til 11 milliarder dollar globalt, se slide 33 fra 2020 presentasjonen. Her har selskapet et studie i pre-klinisk fase, der oppstart i fase 1 er forventet i løpet av 2021. Fra siden jeg har lenket til er LOA for infeksjonsykommer 19.1%, dette er også uthevet på 2020 presentasjonen, slide 15. Siden det fortsatt er i pre-klinisk fase er LOA her satt til 15%. Her er også peak penetration satt til 0.03. Leker man seg med høyere LOA og peak penetration blir det raskt et veldig høyt kursmål også for dette området. Det er antatt at produktet når markedet i 2023. Med tanke på at salgskurven som er brukt gir dette prouktet et salg på 308 mNOK første år, burde nok dette vært justert vesentlig lavere særlig de to første årene. Potensialet for dette produktet er uansett skyhøyt.

Kursmål: 32.45 NOK/aksje

Inhalatoren – Softox Inhalation Solution(SIS)

Dette produktet har også et enormt potensialt for behandling av luftveisinfeksjoner, der markedet totalt er estimert til 12 milliarder dollar, se slide 37 fra 2020 presentasjonen. Dette produktet er i pre-klinisk fase, og med forventet oppstart i fase 1 Q2 2021. Lead investigator Thomas Bjarnsholt er som kjent meget optimistisk på bakgrunn av de pre-kliniske resultatene. Her er samme salgskurve og peak penetration som for SBE benyttet. Også her burde kanskje salgskurven vært litt mer konservativ for de to første årene. Fra siden som er benyttet for estimering av LOA, er LOA for respirasjonsykdommer i fase 1 12.8%. LOA er derfor satt til 10% siden produktet fortsatt er i pre-klinisk fase.

Kursmål: 23.58 NOK/aksje

Kontantbeholdning

Estimert kontantbeholdning ved utgangen av 2020 er 62 mNOK, som gir 7.09 NOK/aksje.

Oppsummert

Totalt kursmål: 188.56 NOK/aksje.

Dette er litt over øvre kursmål i det intervallet jeg forventer fra SB1, som er i området 120-170 NOK/aksje. Som mange andre her inne, er jeg spent på hva de vil presentere der, og om vi får vite noe om hvor stort marked og LOA og peak penetration de har benyttet.

Nøkkeltall og oppsummering av analysen:

Dette gir en total omsetning på ca 7.6 mrd NOK i 2030, det siste året som er diskontert inn er 2030. Dette er godt under Almås sitt hårete mål om en omsetning 24 mrd NOK i 2030. Grunnen til at 2028 er siste år for salg er salgskurven som er benyttet, og rett og slett at peak penetration for enkeltshets skyld bør settes en gang i fremtiden. Forhåpentligvis vokser selskapet betydelig også etter dette.

Salgkurve for de ulike produktene visualisert: