Når krakket begynner vil det dra med seg våre aksjer også. Godt mulig vi går ned først til og med slik det ser ut nå.

Men jeg tørr ikke shorte Oslo børs da det er mulig oljeprisen tar av og da er det ikke mye vits! Men svenskebørsen vil sannsynligvis henge i hop med USA. Sverige har minst like stor eiendomsboble som Norge og vil derfor få en ekstra smell.

Jeg tenkte derfor muligens på shorte enten Svenske indeksen eller Swedbank da denne har allerede veldig høy prising og jeg går utfra at banker vil få en vanvittig smell akkurat som sist.

Swedbank gikk fra 220 til 17 kr på det verste. Det var nok mye uflaks på en gang for de den gangen i forhold til andre banker. Men uansett hvor godt man har forsøkt forberede seg på denne krisen vil det ikke være nok.

Man forbereder seg på at boligpriser går ned eller bedrifter som gir tap, dermed trenger man litt EK/avsetninger.

Man forbereder seg ikke på en derivat bombe og aksje/eiendom boble rundt om i verden som sprekker på engang.

De åpner som sagt for å la inflasjon gå over målet. Dette kjøper FED tid ved at de kan si tallene er midlertidig, slil de likevel kan kutte renter samtidig ved neste krise.

Men ser fortsatt ut som rentehevelsene skal gå som planlagt. Men de vet jo at de er ikke mulig med mer enn planlagt dersom inflasjon kommer.

Det er ikke engang mulig med det de har planlagt å øke til.

Samtidig så blir jo også FED lurt av økonomi tallene og har faktisk skrudd opp farten på økningene.

Dette gjør meg bare mer sikker på kollaps da markedene er absolutt ikke klar for den type rask økning etter så lenge med 0 renter.

Samtidig er de redde for handelskrig og det kam påvirke økningene da utsiktene da vil være dårligere.

Så lenge Trump har vært president har de jo økt så raskt som mulig (uten at markedene setter seg på bakbeina). Ser ikke ut som de vil stoppe, de gjør nok som vanlig. Øker raskt helt til det plutselig kræsjer og så reverse hardt og lenger ned enn sist bunn.

Spennendes med negative renter i USA.

Tviler på det vil gjøre susen egentlig, ikke særlig mye mer enn 0.

Synd for EU ig resten som ikke har rukket fått opp rentene engang. Ingen vei å gå.

Kanskje interessant for noen her, jeg syntes det var interessant i hvert fall:

https://www.quora.com/What-should-I-do-during-a-stock-market-crash

Allerede det første svaret der var fantastisk bra.

Det er meget viktig å være forberedt på at vi ikke vet hva som kommer ETTER kræsjet.

Derfor har jeg lansert flere teorier, boble kan komme tilbake slik som dotcom og finanskrise kræsjene endte med. Eller vi kan få en 1929 type kræsj med langvarig depresjon i ettertid… Jeg begynner å frykte dette. Men vi kan også risikere få en mer japansk versjon der stimulansen går på høygir langvarig og aksjene sakte, men sikkert kommer tilbake. Men ikke raskt. Derfor kommer jeg ikke til å kjøpe påveien ned slik det anbefales, jeg forventer 50% kræsj. Deretter begynner jeg å kjøpe meg inn. Blir ikke overrasket dersom aksjeindekser går ned 60-70%. Men tror ikke vi får et like gale kræsj som i 1929. De har ikke strammet inn penger i sirkulasjon. Så vær på vakt dersom FED skulle forsøke gjøre noe lignende som de gjorde før the Great Depression.

“My work suggests that the next bear market we experience will probably still be a cyclical bear, so the advice you’re getting to “buy the dip” might work one more time. But I suspect that the bear which FOLLOWS that one (my preliminary time frame is 2025) will be a true secular bear.”

Dette høres sannsynlig ut for meg, ettersom det vil ta litt tid før USA virkelig må betale for problemene sine. Dvs innen 2025 vil gjelden ha blitt helt forferdelig latterlig, samtidig som inflasjonen tar seg opp og man må enten ha opp renten eller la inflasjonen gå vill.

Hvordan jeg vil gå frem da er jeg ikke sikker på, men edle metaller + diversifierte markeder er vertfall noe av det første jeg tenker. Pluss investere i ting som gir cash flow som utleie osv… Financial Samurai er veldig giret på å bli finansielt uavhengig ( det er jeg også) og da spesielt gjennom å investere i utleieleiligheter. Men han har begynt å investere i crowdfunding appen www.realtyshares.com i stedet for å eie alt direkte selv da det krever mye arbeid og man låser seg også mer fast til noen få steder. Han har f.eks solgt utleie leilighet i fra San Fransiscio området og investert i de rimeligere områdene i midten av Amerika. Hvor boblen ikke er like voldsom, og derfor cash flow i forhold til kjøpspris er mye bedre.

Usikker på om vi i Norge har noen like gode muligheter, for jeg er svært interessert i å utnytte en solid eiendomskræsj til å investere i noe lignende. Slik markedet er nå er det ikke vits, ettersom dersom ting faktisk faller i hop vil prisene kunne gå 30-40%+ nedover. Men jeg har personlig mer langsiktig tro på norsk økonomi, mtp inntekter o.l slik at folk vil kunne betjene greie boligpriser. Renten er det som er usikkert.

Samtidig er det også verdt å tenke over at Norge kanskje ikke vil være så solid om 20+år når eldrebølgen, innvandringskostnader og mye annet herjer økonomien vår. Da vil skattesatsene sannsynligvis være så høye at boligprisene ikke vil ha sjans. Kanskje ikke aksjene våre heller. Jeg vil derfor så tidlig så mulig begynne se på emerging markets som ikke går i den vestlige fella. (Polen, Ungarn o.l først, for så mer asiatisk land).

Har noen gode artikler til her.

Denne er utrolig god og forklarer hvordan man bør tenke på yield-curven.

Ettersom FED setter opp renten vil 2 års renten stige raskt, men 10årig rente stiger ikke, eller kan falle noe alt ettersom etterspørsel. Folk søker trygghet og derfor går ikke 10åringen opp, den er veldig høy i USA forhold til mange andre land(EU/Japan) og er derfor også en god deal. https://www.cnbc.com/quotes/?symbol=US2Y Sjekk farten på økningen her. Financial Samurai mener at 50 basispoeng er det som skal til for å gi en inverted curve, men vi vet at FED skal vertfall 1 om ikke to ganger i år, så 3 neste år. Dvs det er jo omtrent garantert dette vil skje neste år, eller sent i år.

Resesjonen som da som regel følger, vet vi ikke nøyaktig når kommer. Det kan egentlig gå to år, men som jeg har nevnt i tråden er alt annet også i boble tilstand, samtidig som flere markeder allerede er påvei ned. Pluss vi har en handelskrig som jeg forventer vil faktisk eskalere videre.

Flaks for Trump og Kina at de vil ha hverandre å legge skylden på når økonomien går i dass!

Her legger han ut mer om hva han selv personlig gjør. Han er allerede sikret resten av livet og har derfor ikke behov for å gjøre noe voldsomt for å tjene på denne krisen slik jeg har planlagt å gjøre.

Dere som allerede er etablerte med gode formuer, eller formuer dere ikke har råd til å tape bør derfor sjekke ut denne!

Han har ikke gått all out, men har begynt å trappe ned på aksjer og investerer i obligasjoner for å ha penger tilgjengelig og beskytte formuen.

Så selv om han kanskje også forventer at boligprisene går ned, sikrer han seg cashflow gjennom å investere i bolig. Men han velger altså de som allerede er rimelige. Mange steder i USA har aldri hentet seg innigjen og lever omtrent som på 80 tallet. Dette er nettopp grunnen til at Trump ble valg. Kystene er rike, mens resten sliter faktisk fortsatt. Derfor er ikke prisene noe vanvittig oppblåst og for han som har råd til å tape er det ikke så farlig å investere nå.

Personlig er jeg mer grådig og vil heller utnytte kriser. Men dette har med risk/reward og hvilken fase man er i livet.

Edit:

Vil også legge til at han anbefaler å normalt ha minimum 10% av porteføljen i enkeltaksjer og dermed ta høyere risiko. Akkurat som @babyrage. Financial samurai har mye safe som eiendom og indeks, men vil hele tiden ha endel investert i gode aksjer han har tro på for å kunne slå markedet og faktisk tjene mye penger.

La merke til at LIBOR økte før finanskrisen, selv når renten ble satt ned. Søkte det opp og ser at LIBOR går i fra renten nå.

https://www.moneycafe.com/charts/1-year-libor-chart.png

Ser ut som at libor går opp av ulike grunner nå enn da, men at uansett så vil det jo føre til økte kostnader til bedriftene.

https://www.blog.invesco.us.com/us-dollar-libor-benchmark-highs

“The LIBOR-OIS spread is considered a key measure of investors’ perception of credit risk within the banking sector. It is the difference between LIBOR and the overnight index swap rate (OIS). OIS represents a given country’s central bank policy rate over a certain time period (the federal funds rate in the US). Unlike LIBOR, credit risk is not a major factor in determining the OIS rate.”

“Supply and demand have pushed the LIBOR-OIS spread wider

Current supply and demand dynamics in short-term funding markets have pushed the LIBOR-OIS spread wider. In our opinion, this is not reflective of stress or credit concerns in the banking system. This trend is similar to 2016 when assets flowed out of prime money market funds into government money market funds, disrupting supply/demand dynamics in short-term funding markets and causing the LIBOR-OIS spread to increase. Eventually, markets adjusted, banks found new sources of funding and the LIBOR-OIS spread settled down to new clearing levels (Figure 2).”

US T-bill supply higher

Adding to the technical picture is the increase in the supply of US T-bills following February’s passage of a two-year US government spending plan and the typical increase in issuance around tax season. T-bill supply was up 17% to $2.3 trillion as of March 31 (Figure 3) — an all-time high. The current abundance of T-bill supply has supported the widening of the LIBOR-OIS spread, as institutional buyers have opted for T-bills over repurchase agreements, causing T-bill yields to lag LIBOR. While T-bill supply could drop following this year’s April 17 tax deadline, we believe future US budget deficits are likely to keep overall Treasury issuance on the rise through 2018 and 2019.

Her kommer det som jeg har snakket om angående det massive underskuddet, som er ekstra stort nå pgr spending og skattekutt. Det vil føre til høyere renter.

Ser nå at Libor er sannsynligvis mye mindre betydningsfull enn tidligere. Banker låner tydligvis ikke noe særlig fra hverandre lenger. SOFR er helt nytt fra april i år og er styrt av sentralbanken, av reele transaksjoner. De mener derfor de kan hindre bankers manipulering av libor. Da den er basert kun på deres subjektive rapporteringer.

Kan Tyrkia være den utløsende faktoren? Italienske banker og flere andre europeiske sliter allerede.

Sjekk hva Trump har foretatt seg nå! Økt tollene på metall mot Tyrkia!

“Turkish lira plunges 20% versus dollar after Trump authorizes doubling metals tariffs on Turkey

The lira traded down 20 percent against the U.S. dollar at 6.797 after Trump made the comment in a tweet.”

Nesten 6.8 på det verste ligger nå rundt 6.5

Ikke langt igjen før det blir 7.1. Fortsetter dette blir det galskap!

Ja dette kan virkelig gå utover europeiske banker som egentlig har nok med seg selv! Det er en utløsende domino effekt jeg ser etter nå!

https://aksjelive.e24.no/article/8wAWmE samtidig så gjorde han et merklig grep og sanksjonerte Russland ytterligere.

Skjønner ikke helt hvordan vestlige land kan sanksjonere Russland for noe man ikke har klart å bevise… Men så knuste vi jo Irak og Libya uten å blunke:roll_eyes:

Men det er nok sannsynligvis for å dyrke forholdet til UK/EU at han gjør dette, evt for å tilfredsstille establissmentet i USA som heier på krig og er ute etter Donald om han viser svakhet ovenfor Russland.

“Italy has the second-largest public government debt pile in the euro zone, at about 130 percent of its gross domestic product (GDP). As a result, many traders question if the third-largest euro economy will be able to keep repaying its debt.”

Populistene som vant valget og nå styrer Italia er ikke populære blant establismentet og markedet. De er vidt forskjellige partier, men blanding av skattekutt og økt velferd/pensjon osv vil føre til enda verre budsjett. Mens verden forventer de skal stramme inn.

The euro fell half a percent against the dollar after reports that the ECB officials are concerned about European banks’ exposure to Turkey.

Data from the Bank for International Settlements (BIS) showed that Spanish banks are due $83.3 billion by Turkish borrowers; French lenders are owed $38.4 billion; and banks in Italy are owed $17 billion, the FT reported.

Perhaps, more importantly, the European Union (EU) relies heavily on Turkey to contain the flow of migrants trying to reach Europe.

“Of course, a full blown Turkish banking crisis would have some negative repercussions on euro zone banks that have large credit exposure to Turkey or own Turkish banks. But overall, the euro zone banking exposure seems too small to cause a significant crisis,” Carsten Hesse, European economist at Berenberg bank said in a note to clients Friday morning.

“But even if we are wrong and a potential meltdown of the Turkish banking sector would cause serious trouble for some euro zone banks, bank supervisors in the region would have sufficient tools at their disposal to contain the damage. That the fallout from Turkey could cause any credit crunch in any part of the euro zone seems highly unlikely,” he said.

Tror ikke vi har så mye å gå på som de selv tror.

Spesielt ikke om Erdogan slår på stortrommen “A deep Turkish recession could lead to more migrants leaving Turkey for the EU. Currently more than three million Syrian refugees are living in Turkey,” Hesse warned."

Anbefaler alle å sjekke ut det siste vi snakket om i denne tråden her.

Ettersom det nå kanskje ser ut til at S&p 500 faktisk går nedover istedet for å bryte ut, så har vi en dobbel topp akkurat som 2000 og 2007!

And on Wednesday, the Saudi central bank and state pension funds ordered overseas asset managers to offload their Canadian equities, bonds and cash holdings “no matter the cost,” the Financial Times reported, citing two unnamed sources.

Uro all over the place akkurat nå.

Med Trump og Erdogan som motstandere blir det som Kina og Trump.

Ingen gir seg…

Edit:

Som nevnt tidligere i tråden er det også en annen boble som ser ut til å ha sprukket i Kina.

P2P lån.

Umulig for oss å vite hvor mye som faktisk er tapt her.

Legg også merke til i filmen at kinesisk politi stoppet en som skulle demonstrere hjemme. Før han engang var kommet ut av bygget. Kina har så utrolig god overvåkning det er nesten umulig demonstrere.

Denne fortjener egen post.

FED renten og inflasjon er det aller viktigste.

Dette sikrer vel den fjerde hevingen i år. September er ikke lenge igjen og renten begynner for alvor å bli “høy”.

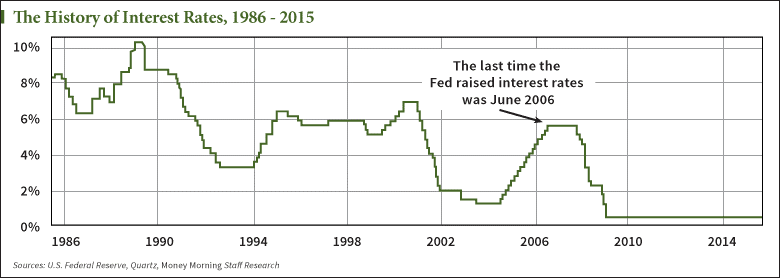

Dersom en ser på historikken så legger en fort merke til at før hvert kræsj har en ikke klart å normalisert renten tilbake til det samme nivået som var tidligere.

Derfor vil jeg da anta at kræsjet nå kommer før vi når 5%. Jeg hadde tenkt å gjette 3,5%. Men all uroen rundt omkring kan jo utløse problemene.

Husk også på at aksjemarkedet kan stagnere og falle sakte, før det plutselig tar av når man innser man er i resesjon eller at ting går helt under/trenger bailout/bailin.

Det var ikke før mer enn et halvår etter toppen i 2007 det virkelig kræsjet.

Fra oktober til Mai gikk det fra 1557 til 1425 ( med noe lavere bunner før det) for å så kollapse ned til 876 på 5 måneder til oktober. Så fortsatt det ned til 683 etter en liten innhenting.

Så vi kan fort ha sett dobbel toppen nå, dersom bullmarkedet ikke fortsetter og vi ikkje får ny ATH på amerikanske børser. Da anbefaler jeg å posisjonere seg.

En skal likevel ikke se bort fra at det vil kunne roe seg ned og blåse av, dette bullmarkedet blåser av det meste!

Fantastik jobb du gjør RedEnergy, takk skal du ha

Tusen takk for det du

Forsøker mitt beste å opplyse. Forhåpentligvis vil det spare endel for tap av formuer.

Enda kjekkere hadde det vært om mange av oss kunne komme sterkere ut av det.

Anbefaler du leser inne på Makro, indeks, valuta tråden. Jeg har begynt å kommenterere endel der inne og sliter litt med å passe på at viktig info havner i begge tråder.

Derfor er det lurt for de som er interesserte å følge med på begge tråder

De ser ikke ut til at de tror renten skal settes opp slik som FED har uttalt. Det må jo egentlig bety at noe må få FED til å stoppe opp.

Han ene sier markedet forventer 3 stk over 2 år menst FED sier 6. Vi vil jo kunne få 3 til allerede mars 2019 om de hever september, desember og da i mars. Samtidig har de også planlagt ytterligere 2 i 2019.

Dersom inflasjon fortsetter slik den gjør nå har de jo heller ingen valg. 10 year er også fortsatt veldig attraktiv og går egentlig nedover samtidig som 2 year har hatt en jevn og rask fart på veksten sin. Men har slakket av noe det siste månedene, kanskje fordi markedet faktisk ikke tror det vil komme mer? De vil nok endre seg neste mnd når FED igjen skryter over økonomien og at det underbygger hevingene.

Men samtidig som 2 year har slakket av har 10Y gått ned fra 3,109 på det høyeste i mai til 2,873 akkurat nå. 2Y er nå rundt 2,608 og var på det høyeste 2,686. Dvs de to er svært nære. Når de ikke lenger er “flate”, men faktisk krysser vil det sannsynligvis utløse panikk uansett hvor mye desse folkene på TV snakker om at denne gangen er det annerledes og det ikke er noe å bekymre seg over.

Men det strider i mot hele poenget med yield curve. Som har vært en veldig god indikator tidligere. Syntes det er artig når de snakker om at den flatet ut 94 og de roet ned rentehevelse og fortsatte vokse til 2000. 90 tallet var i seg selv et stort unntak da alt klaffet for amerikansk økonomi på den tiden. Men likevel så hadde jo de selvsagt ikke vært 10 år på 0 for å så øke renten kjapt slik som nå. Om det skulle vært et unntak nå ville det heller vær andre veien slik jeg ser det.

Begynte søke opp rundt 1994. Det var vist different den gangen også. Resesjon begynte litt over et år senere.

Også viktig å huske på at det er forskjell på å vær flat, akkurat under, og faktisk ligge jevnt under en stund. Jeg tror at med den farten vi er på nå vil vi gå under og det vil derfor være tydelig hva som skjer. I 1994 var det egentlig bare “nære” på.

Det han her sier om at veksten totalt sett har vært så elendig siden finanskrisen at den dermed kan være lenger. Det har jeg også tenkt og er jo mulig.

Likevel er jeg overbevist om at FED renten har mest å si.

Her fant jeg faktisk en veldig god artikkel som forklarer mer om hvordan jeg tenker mtp at vi faktisk er mer sensitive for yield curve nå og renten enn tidligere.

“Chair Yellen is correct that correlation does not equal causation. However, long-term trends on financial charts do tell us something. As the Treasury rates have marched lower and lower over the decades, the minimum values observed in the yield curve have trended higher. There is no guarantee that this worrisome trend will continue. If it does, though, we are on the cusp of the next multi-year bear market.”

https://seekingalpha.com/article/4134147-treasury-yields-point-looming-bear-market-2018?page=2 nå linker jeg til side 2, men der er flere sider.

Han går også inn på om langsiktige renter faktisk vil stige fremover og om den trenden nå er snudd! Det er viktig tenke over.

Jeg tror egentlig det vil bli høyere renter i USA også pgr underskudd, høy gjeld og en stor pengemengde som vil føre til høy inflasjon fremover. Samtidig så har USA egentlig ikke råd til høyere rente, så jeg vet ikke helt hva som skjer. Om de lar inflasjon ta overhånd så er det forferdelig også.

Vertfall så tenker jeg at vi må se på hvordan tjene penger når renten stiger. Det går jo an å shorte obligasjoner også. Så dersom renten går opp kan en vel i teorien “hedge” boliglånet med å shorte obligasjoner? Dette er jeg ikke så satt inn på, men vet det finnes f.eks http://www.proshares.com/inverse_bond_etfs/.

“I fear that bonds will not be a good investment in the next bear market. What will be a good investment is the trillion dollar question. The answer depends not so much on what you believe the future nominal interest rates will be, but rather the future real interest rates. The real interest rate is the rate of return after discounting the rate of monetary inflation. Will the Federal Reserve continue its recent pattern of raising rates even if the stock market starts declining? Will quantitative easing be resumed in response to another major stock market sell-off? If inflation picks up because of quantitative easing, will the Federal Reserve raise rates sharply to stay ahead of inflation even if the stock market collapses? The Federal Reserve may get backed into a corner in a lose-lose situation. The path the Federal Reserve chooses to take in response to the next bear market will have significant impact on investors. It might be wise for investors to consider hard assets, including gold, as a defensive investment strategy against this looming market uncertainty.”

Gull og sølv risikerer vi går ned i starten av kræsjet slik som vist, så vær på vakt der og kjøp etter det har fallt et stykke. Gull snudde en stund før aksjemarkedet gjor og gikk solid opp etterpå. Men husk at det selvsagt finnes andre måter investere i gullpris, slik man får en større oppside.

GDX f,.eks gikk fra 17,80 2008 oktober til 65,8 september 2011.

Men derfra gikk det altså nedover. Tror gull vil holde seg bedre langvarig nå. Om ikke FED og sentralbankene igjen klarer lure alle.

Artig faktum at GDX er nå rundt 20,5 dvs nesten samme som bunnen var i 2008. Den var 13.03 i januar 2016 og det kan godt hende det snudde da og det derfor vil kunne holde på lenger. Gullprisen hadde allerede før finanskrisen gått opp betydelig og det hører selvsagt med til historien. GDXJ finst også, men den fantes ikke under finanskrisen så vet ikke hvordan der oppførte seg. Men den gikk opp fra 2009 til 160 + på toppen og er nå nede på 30,6. Bunnen der var 17,7 i januar 2016. Jeg har litt aksjer i desse to som jeg har hatt. Kun i tilfelle gullprisen tok av på egenhånd, eller dersom den ikke skulle falle så mye som sist. Får det er ikke nødvendig at det skjer. På den tiden hadde mange gull og kunne selge det for å dekke margin calls f.eks. Nå er omtrent ingen bull gull og det vil sannsynligvis derfor ikke skje på samme måte igjen.

Han har tidligere vært ute og advart. Liker han er hakket mer realistisk. Selvsagt kan ikke en Fondsforvalter gå all out krakknisse og selge ut heller, men han gjør en bedre jobb enn resten. Pluss han sier faktisk hva han gjør. Slik ordinære folk også skjønner risikoen begynner bli veldig høy og oppsiden stadig mindre.

Det er lurt å lære seg å unngå tap. Stakkars pensjon/fondsparere blir jo lært opp til å la porteføljen være helt passiv uavhengig av syklus og hvilken informasjon man har.

Dette er en av få ganger man med en god grad av sikkerhet kan time markedet. Vanligvis når det går opp og ned oftere er det ikke like lett. Men nå er alt på plass for en betydelig nedgang som langt overgår den potensielle veksten man kan få.

The numbers: The federal government ran a monthly budget deficit of $77 billion in July, up 79% over the same month a year ago. For the first 10 months of fiscal 2018, the shortfall totals $684 billion, according to the Treasury Department. That’s an increase of 21% compared to the same period in 2017.

Spending, meanwhile, jumped by 10% in July as the government shelled out more for programs across the board. Interest payments on the public debt jumped by 41% in the month

Der artige er jo at det ikke er bedriftene som vil slite mest, men USA selv.

Så problemet er da når der kommer til bailout og stimulanse er der hele mye vanskeligere da markedet ikke nødvendigvis tror på det vil fungere.

Evt skjønner de at i fremtiden vil det få forferdelig økonomisk som følge av at enten må skattene opp utrolig mye, eller så må det kuttes så mye ag det også går utover økonomien.

Samtidig er det politiske bildet veldig polarisert og flere og flere sterke sosialister dukker opp. Den type tankegods har fått sterkt fotfeste blant mange og til og med blant viktige mennesker i det demokratiske partiet.

Derfor er det ekstra skummelt både dette valget, men også neste president valg om USA skulle få en president som kanskje er mee sosialistisk enn Bernie Sanders til og med.

Da vil markedene være livredde. Tax the rich and give away free stuff, mens man allerede er nærmest konkurs som stat!!

Det triste er jo at Trump har gjort det like gale ved å kutte betydelig i skatt, mens han har økt voldsomt spending. Sliter virkelig med å kutte, eneste politikere blir enige om er mer forbruk…

Fikk litt å tenke på her, har min pensjonssparing i Storebrand, 100% aksjer (ekstra offensiv).

Kanskje det er på tide å redusere risikoen der nå, å gå ned til 50 eller 30% aksjer.

Hva tenker folk om det?

Edit: @RedEnergy og andre, jeg har lest det som skrives her, men må ærlig innrømme at det går litt over hodet mitt, det eneste jeg tror jeg forstår ut av det er at vi kan stå foran et krakk/større nedgang, og det kan lønnes å sitte i cash privat, og kanskje som jeg skrev her redusere aksjeandelen betydelig (?) i pensjonssparingen sin.

Tar gladelig i mot gode råd og vink her

Du kan jo prøve å time markedet, men personlig spytter jeg kapital inn i ISP og sitter cash dær til noe skulle skje. Om du bytter fond til 50% aksjer, så kjøper vel de mindre også i nedgangstider? Å man kan evt gå glipp av en grei opptur.

https://blogg.nordnet.no/100-prosent-aksjer-til-du-dor/

"Det har alltid lønt seg med 100 % aksjer i hele spare- og utbetalingsperioden, sammenlignet med balansert profil og med en alderstilpasset profil. For alle de 97 årskullene!

En annen konklusjon er at den mest vanlige spareprofilen, balansert med 50-50 aksjer og renter, har vært en katastrofe sammenlignet med alderstilpasset spareprofil og ikke minst med 100 % aksjer.

Spareprofilen med 100 % aksjer har nesten dobbelt så høye samlede pensjonsutbetalinger (87 % høyere utbetalinger) sammenlignet med alderstilpasset spareprofil, regnet som et snitt for alle årskullene.

Sammenligner vi 100 % aksjer med balansert profil er forskjellen i samlede pensjonsutbetalinger astronomiske, hele 800 %! "

@Oilimp

Selv har jeg IPS hos KLP og jeg har valgt å sette aksjeandelen til 0. Ble sikkert ikke perfekt timing men har tro på at jeg da greier å unngå korreksjonen/nedturen jeg tror kommer og at jeg kan skifte til aksjer igjen på et langt gunstigere nivå og tjene på det kontra å bare være passiv i aksjer.

Edit :redigerte inn hele innlegget.

Timing er alltid vanskelig. Men ettersom jeg er ganske sikker på at iløpet av neste år vil det begynne gå ned i rask fart så er det etter mitt syn bra risk/reward.

Trenger selvsagt ikke gå all cash, men å begynne trappe ned og vær på vakt tror jeg er lurt. Oppsiden er sannsynligvis veldig liten nå, så en bytter jo vekk 10% f. Eks potensielt oppgang mot å redusere risiko for en meget kjapp kræsj en ikke klare å forutse. Eventuelt en roligere nedgang hvor en holder ut og så plutselig detter det og en klarer ikke lenger få seg til å ta tapet.

10% i måneden vekk fra akjser og mer i cash/likvide obligasjoner kan sikkert være en strategi som en klarer å gjennomføre.

En må jo alltid følge egen intuisjon og hva en tror framtiden bringer. En mer defensive holdning vil jeg imidlertidig uansett anbefale.

Viktigste er bare å bestemme seg for en måte å trappe ned risiko på.

Men jeg ser også på det som en måte man faktisk kan tjene mye på.

Men generelt er det selvsagt best vær 100% aksjer over tid, vertfall frem til idag i Norge og USA. Ellers er det ikke like sikkert.

Men nå har vi allerede fått ut mange av desse fantastisk bull periodene man ikke ønsker gå glipp av. Etter Trump gikk det fra veldig bra til vanvittig. 40% på 1,5 år var der vel?

Det høres ut som en sluttspurt for meg.

Om det nå går opp 40% igjen da får der bare være. Det er for meg såpass usannsynlig at det ikke er vits å bekymre seg over. Uansett har ma da bevart formue, kun gått glipp av gevinst.

Senere denne mnd tar vi rekord i lengde på bullrun. Etter det kjemper jo historien i mot oss samtidig som vi vet rentene er på vei opp og yield curve flater ut og muligens går under etterhvert.

Jeg tenker å gå mer i cash er langt fra å faktisk vedde i mot markedet. For da kan selvsagt markedet være “irrasjonellt lenger enn man klarer være solvent”.

Når det kommer til hvordan ulike fungerer ntp å bytte frem og tilbake vet jeg ikke. Har ma. Aksjesparekonto er det jo vertfall ikke noe problem å bytte til cash/obligasjoner og så velge et spesifikt fond. Men hvordan det fungerer med ulike pensjon leverandører vet jeg desverre lite om.

Dette er en problemstilling som er ganske interresant og som mange tenker på når det er mye “støy” som nå.

Noe å tenke på:

- Hvor mye risk ønsker du? (husk at pensjon fra NAV og tidligere fripoliser med garantert avkastning kan sees på som en rente plassering).

- Innskuddspensjon (ITP) fungerer i realiteten som en spareavtale, noe som bidrar til å redusere risiko.

- Om du ønsker å time markedet, har du en inngangs strategi dersom markedet ikke faller? Hvordan vil du vekte deg inn, om markedet faller? Har du edge?

Nordnet har skrevet en veldig god artikkel som nevnt ovenfor.

Jeg har bestemt meg for å ha 90-100% aksjer til enhver tid. Jeg tror ikke jeg har en egde når det kommer til timing av markedet, og velger å la være. Det er utenfor mitt kompetanseområdet. All empiri tilsier også at veldig få andre burde prøve å time markedet. Jeg antar at veldig mange tror de kan “time” markedet bedre enn det de faktisk kan.

Min ITP:

Multifaktor 40%

Fondsfinans Norge 25%

Storebrand Vekst 15%

First State China 10%

Storebrand Rente+ 10% (Selskapsobligasjoner, porteføljen består av 2/3 Investment Grade 1/3 HY)

Valg av fond er påvirket av at det ikke er forvaltningshonorar på ITP-en. Dette betaler arbeidsgiver).

Det er forskjellige fra profil til profil. Du har noen enkelte kombinasjonsfond som kan bevege seg mellom 70-30% aksjer og renter, mens andre står fast. En balansert pensjonsprofil har gjerne 50% aksjer og renter, hvor dette er konstant.

Timing er alltid vanskelig. Men ettersom jeg er ganske sikker på at iløpet av neste år vil det begynne gå ned i rask fart så er det etter mitt syn bra risk/reward.

Trenger selvsagt ikke gå all cash, men å begynne trappe ned og vær på vakt tror jeg er lurt. Oppsiden er sannsynligvis veldig liten nå, så en bytter jo vekk 10% f. Eks potensielt oppgang mot å redusere risiko for en meget kjapp kræsj en ikke klare å forutse. Eventuelt en roligere nedgang hvor en holder ut og så plutselig detter det og en klarer ikke lenger få seg til å ta tapet.

10% i måneden vekk fra akjser og mer i cash/likvide obligasjoner kan sikkert være en strategi som en klarer å gjennomføre.

En må jo alltid følge egen intuisjon og hva en tror framtiden bringer. En mer defensive holdning vil jeg imidlertidig uansett anbefale.

Viktigste er bare å bestemme seg for en måte å trappe ned risiko på.

Men jeg ser også på det som en måte man faktisk kan tjene mye på.

Men generelt er det selvsagt best vær 100% aksjer over tid, vertfall frem til idag i Norge og USA. Ellers er det ikke like sikkert.

Men nå har vi allerede fått ut mange av desse fantastisk bull periodene man ikke ønsker gå glipp av. Etter Trump gikk det fra veldig bra til vanvittig. 40% på 1,5 år var der vel?

Det høres ut som en sluttspurt for meg.

Om det nå går opp 40% igjen da får der bare være. Det er for meg såpass usannsynlig at det ikke er vits å bekymre seg over. Uansett har ma da bevart formue, kun gått glipp av gevinst.

Senere denne mnd tar vi rekord i lengde på bullrun. Etter det kjemper jo historien i mot oss samtidig som vi vet rentene er på vei opp og yield curve flater ut og muligens går under etterhvert.

Jeg tenker å gå mer i cash er langt fra å faktisk vedde i mot markedet. For da kan selvsagt markedet være “irrasjonellt lenger enn man klarer være solvent”.

Når det kommer til hvordan ulike fungerer ntp å bytte frem og tilbake vet jeg ikke. Har ma. Aksjesparekonto er det jo vertfall ikke noe problem å bytte til cash/obligasjoner og så velge et spesifikt fond. Men hvordan det fungerer med ulike pensjon leverandører vet jeg desverre lite om.

Edit nå ble det plutselig to innlegg med en feil. Var ikke ferdig

Her er jeg faktisk veldig uenig med Aksjefokus. Har lest artikkelen du henviser til for en stund tilbake og det første jeg tenkte var: Jøsses!

Det kan umulig være fornuftig å bli med heile veien ned om vi får ett skikkelig bear marked. Svært få av dagens arbeidsstyrke innen finans har opplevd ett skikkelig bjørne marked.

Videre så må man huske på at ved gamle pensjonssparing så garanterte vel Storebrand ca 4% rente på pengene. Det slet de voldsomt med å oppnå og er nok derfor lettet etter at stadig flere er over på ny modell hvor vi tar ansvaret for avkastningen selv. Storebrand Puster nok lettet ut for hver kunde som konverterer.

Hopp til ca 21:50 og hør hva bill ackman sier om viktigheten av å unngå å bli med på hele nedturen, https://youtu.be/WEDIj9JBTC8

Toppen og bunnen treffer vi amatører sjelden. Men om du ser hvilken avkastning du har hatt de siste årene så tåler man fint litt lavere avkastning i 1 år før en eventuell brems kommer. Vi forutsetter jo at smellen kommer